扫二维码与项目经理沟通

我们在微信上24小时期待你的声音

解答本文疑问/技术咨询/运营咨询/技术建议/互联网交流

手机银行APP用户活跃增长迅猛,得益于场景生态深化和智能化服务

(1) 商业银行通过手机银行APP大力拓客,月活大幅增长

从行业来看,手机银行服务应用用户月活规模同比呈现大幅增长,在2020年新冠加速线上化转移带动移动端用户活跃大幅增长的基础上,2021年前6个月仍保持高增长,6月同比增长高达23.6%。手机银行服务应用活跃用户在移动互联网全网渗透率自2020年以来持续提升,尤其是2021年二季度的渗透率以达到58.8%。

从主要银行手机银行APP来看,工商银行APP成为首个也是唯一单个APP用户月活数破亿的银行。

(2) 手机银行APP充分发挥连接平台,助力金融+非金融生态不断丰富

随着银行业数字化进程加速,以及商业银行零售转型推进,手机银行APP成为重要抓手,各银行加码科技赋能移动端平台,充分发挥平台直连客户和场景的优势,从金融向非金融场景全覆盖,银行触角从金融服务延伸到高频的生活服务等非金融场景,更容易获客活客,进一步助力银行手机服务应用用户规模的爆发增长。

(3) 科技赋能智能化服务,大大提升用户使用体验

商业银行在金融科技持续加码,加速金融和科技的融合应用,而手机银行APP作为金融科技的前端输出产品,科技为手机银行在客户服务、客户体验、产品设计上形成了更有力的支撑,也为手机银行业务的发展形成了强有力的支撑。

一方面,体现在手机银行APP的操作和功能体验上。一是体现在手机银行的注册流程便捷、支持多元化的登录验证手段上;二是在快捷搜索、语音搜索、消息提醒及更智能化的客服方面;三是AI助力手机银行在实现查询、转账等基础金融服务外,还支持自动化的理财配置及智能推荐等。

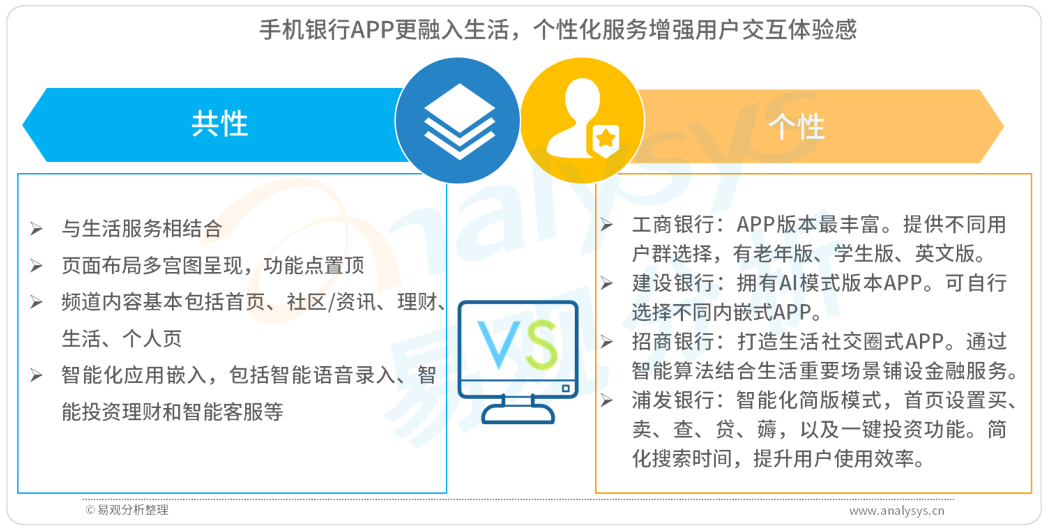

另一方面,体现在手机功能的个性化选择上,银行机构通过大数据、人工智能等进行用户画像、挖掘用户需求,助力手机银行APP从“千人一面”到“千人千面”,从不同人群的使用需求、界面呈现、智能化服务功能等方面不断丰富和完善,在产品创新、服务智能、交互体验等方面,提升用户体验,进而提升用户使用。

手机银行APP竞争加剧,面临差异化和精细化服务破局

(1) 用户粘性下滑明显,APP经营面临客户留存和粘性问题

从用户使用时长、使用频次数据可见,手机银行服务应用用户活跃规模在大幅增长的同时,使用时长和频次呈现下滑,说明银行业在大力竞争获客的同时,面临客户留存和提升用户使用的挑战。

(2) 手机银行APP服务同质化,需差异化和精细化破局

从主要银行手机银行APP的服务功能、场景布局来看,呈现明显的同质化。尤其近两年,手机银行APP作为各银行业务转型的核心、竞争制胜的“重器”,为吸引用户在手机银行APP上的停留时长,大行手机银行APP几乎一年一大版本的升级,每年不断拓宽场景布局和覆盖,但是,仍摆脱不了产品功能、场景服务、营销活动等普遍同质化的问题。随着技术应用不断成熟,主要银行机构在尝试探索,面向不同人群打造个性化的手机银行服务,如工商银行APP面向银发族、学生群、海外客群等设不同版本,建设银行推AI版本,浦发银行推关爱版等,银行机构还需要在版本个性化基础上,面向细分人群的精细化服务打造差异化竞争优势。

四、手机银行APP发展展望手机银行承载着银行机构对移动端入口和流量的争夺,同时,用户行为的变化也使得手机银行成为客户经营和服务的最重要载体。当前,手机银行已然成为各家银行竞争的重要战场。未来,科技赋能手机银行APP将向开放平台升级,承载融合科技和金融的服务生态,助力银行拓宽服务能力和服务边界,深化服务价值。

手机银行仍是商业银行客户经营的重要平台,但向承载融合科技与金融服务生态的超级平台发展

银行机构“移动优先”战略在深化服务和客户体验方面凸显优势,在金融科技助力下,未来的手机银行将是融合APP、生物核身、智能风控、大数据营销、智能交互为一体的新型全渠道业务,呈新的金融生态。一方面,手机银行进一步向开放银行升级,除了升级和丰富APP功能及服务之外,加速基于移动APP的融合场景生态的建设或合作布局,以APP、API等为连接器、依托场景载体,开放服务和能力输出;另一方面,充分利用开放银行建设赋能的科技能力、金融服务等,提升手机银行金融服务能力和拓展服务边界,以深化在金融生态中的服务并创造价值。

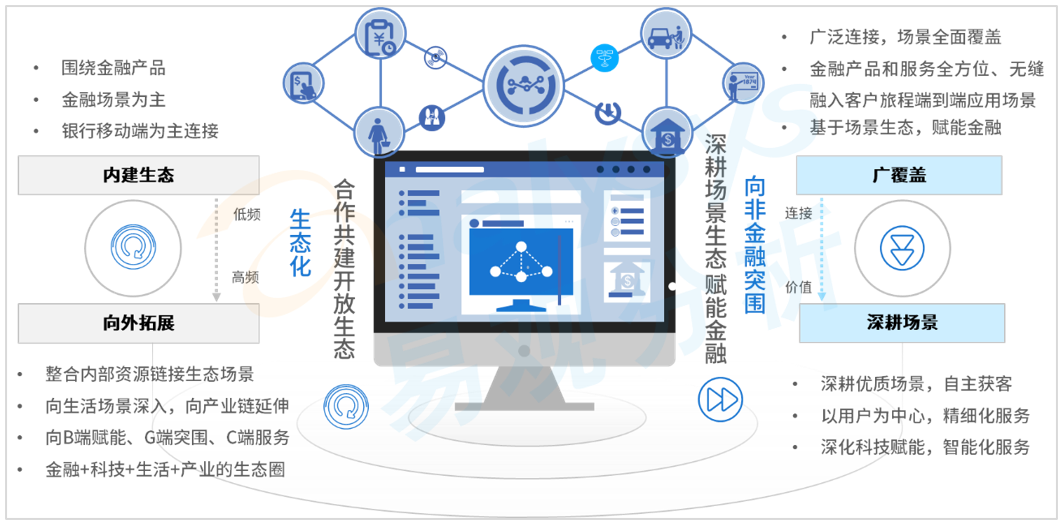

手机银行APP未来连接场景生态体系发展图

以手机银行APP为主连接的场景生态,成为后疫情时代商业银行数字化加速突围之路

疫情加速了金融与科技的融合,金融服务从半线上化向全线上化过渡,移动金融服务场景从线上向线上线下融合,并逐渐向高频的生活场景深度融合,催生新业态、新需求的场景。银行机构在金融服务场景的渗透主要通过移动端APP,甚至以APP打造开放平台,在后疫情时代,将进一步向非金融场景突围,丰富的生活场景和服务需求将成为银行移动端增强用户的使用率和粘性的刚需,因此将成为银行开放生态、数字化升级的突围之路。

手机银行APP构建开放场景生态图

工商银行APP加强科技创新应用,以用户为中心,加强产品创新,推出声纹登录、AR 识别外币、AI 智能推荐等功能;同时,不断升级个人线上服务生态,联合工商银行APP与工银e生活、融e联、融e购等APP生态,将个人线上服务从金融向社交、政务办理、民生服务、交通出行、会员管理、购房服务、消费金融等场景延伸,深化线上线下、境内境外、界内界外业务融合,打造智能化、个性化、开放化、有温度的线上金融服务平台,不断提高手机银行在全行金融业务中的价值贡献度。其次,探索差异化产品提升新价值。为银发族、学生、军人、小微企业主、私人银行、县域客户通过专属版面、专属服务、专属产品等提供个性专属服务。另外,以智能全景服务打造新生态,以手机银行为主干,以消息为驱动,以金融+生活场景为支撑,通过手机银行连接总分行之间、场景之间、行内行外,构建全行多维“场景新生态”,深耕专业化运营和服务体系,打造以客户为中心的“运营新生态”。

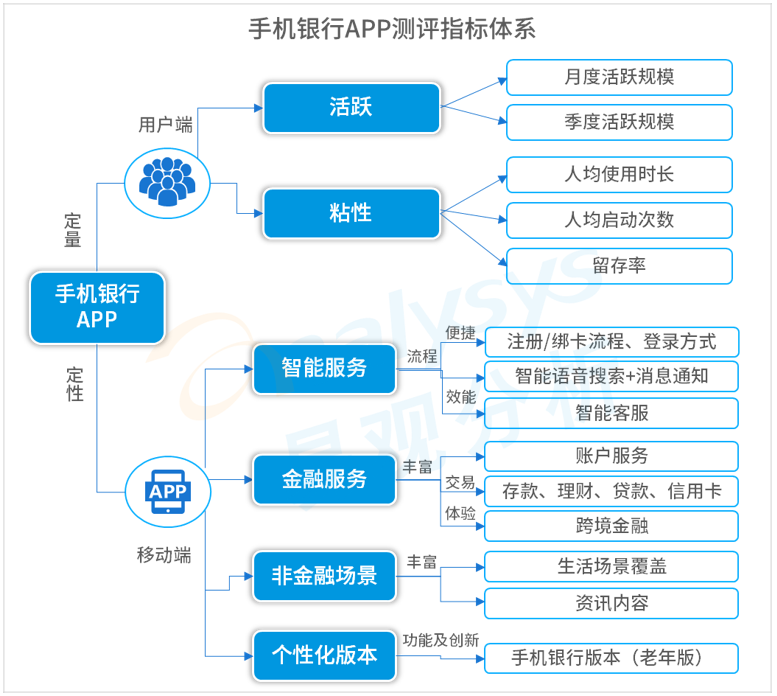

附:从移动终端和用户端,定量+定性的手机银行APP评价体系

作者:易观分析,微信公众号:yiguanguoji

本文由 @易观分析 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自 Unsplash,基于 CC0 协议

我们在微信上24小时期待你的声音

解答本文疑问/技术咨询/运营咨询/技术建议/互联网交流